Na economia, os tubarões estão à espreita

(fonte: Carta Capital)

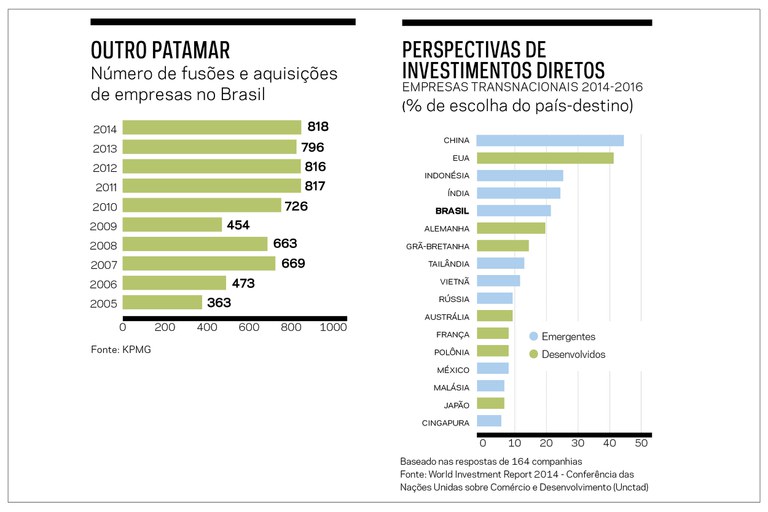

Em 2014 a economia brasileira quase parou, com um crescimento do PIB próximo de zero, mas o número de fusões e aquisições de empresas no País foi recorde. Segundo levantamento da consultoria KPMG, houve 818 operações no período, 22 acima do total de 2013. Um levantamento da PwC aponta para 879 contratos fechados, com um crescimento de 8% em relação ao ano anterior. A conjuntura atual tende a esfriar os negócios em geral neste ano, mas as operações no segmento deverão manter um volume expressivo, levemente inferior ao do período anterior.

“A expectativa é de que o número de transações diminua um pouco em 2015 pelo aumento do risco de investimento no Brasil, mas não será uma redução grave como aquela ocorrida em consequência da crise de 2008”, diz Luis Motta, sócio da KPMG. Ele avalia que, como sétima economia do mundo, o Brasil tem muitos setores com espaço para a consolidação. Outra explicação para o aparente descolamento entre a conjuntura econômica do País e o relativo dinamismo do setor é o tamanho do mercado brasileiro, um atrativo permanente para grupos com planos de longo prazo.

Fonte: KPMG e World Investment Report 2014

Para Gustavo Sardinha, sócio da B2L Investimentos, o momento atual favorece a estratégia de empresas interessadas em fusão ou aquisição para reduzir custos ou manter a participação de mercado. Em alguns casos, como no setor imobiliário, é possível beneficiar-se por um período em que os ativos estarão depreciados por haver maior oferta no mercado. “A crise também pode se tornar uma oportunidade para a compra de empresas menores por companhias mais estruturadas”, diz. Os negócios tendem, porém, a ter pouco impacto imediato na economia, por não se relacionarem a um plano de expansão a curto prazo. “Essas parcerias muitas vezes não resultam em maior capacidade produtiva, mas em modernização da planta, na racionalização dos custos e podem, de início, reduzir o número de empregados”, complementa Luís Afonso Lima, presidente da Sociedade Brasileira de Estudos de Empresas Transnacionais e Globalização Econômica.

Os escândalos que atingem as maiores construtoras no País podem representar, na avaliação de Sardinha, outra oportunidade para aquisições em 2015. Ele cita como exemplo a tentativa da OAS de vender a Invepar, dona da concessão do Aeroporto de Guarulhos, em São Paulo, e de dois estádios construídos para a Copa do Mundo, a negociação pela UTC de sua parte na concessão do Aeroporto de Viracopos, em Campinas, e a dificuldade da Engevix em manter as participações nos aeroportos de Natal e de Brasília. “O setor de construção e de petróleo e gás deve ser bastante chacoalhado pelas investigações e a tendência é haver uma reacomodação com a entrada de novas empresas no mercado e outro processo de consolidação”, diz o advogado. Outros profissionais do ramo confirmam a tendência de estabilidade no volume de operações dos últimos anos, sob impacto da perspectiva de recessão e das incertezas no cenário político.

Os setores mais movimentados pelas transações em 2014 foram os de energia, alimentos, bebidas e fumo, tecnologia da informação e empresas de internet. Segundo a Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais, o valor dos anúncios de fusões e aquisições, ofertas públicas de aquisições de ações e reestruturações societárias, chegou a 193 bilhões de reais em 2014, o mais alto dos últimos seis anos, puxado por uma concentração de grandes operações no período. Os dez maiores negócios de 2014 responderam por 62,5% do total, com destaque para a compra da GVT pela Telefónica, por 23,5 bilhões de reais, aprovada pelo Conselho Administrativo de Defesa Econômica (Cade) em fevereiro deste ano.

Um dos segmentos com grande potencial de consolidação e oportunidades para fusões e aquisições é o de educação, com operações de peso nos últimos anos. Os dois principais exemplos são a fusão da Anhanguera com a Kroton, as duas maiores empresas de ensino com capital aberto do País, avaliada em 5 bilhões de reais, aprovada pelo Cade em maio de 2014, e a compra da Universidade São Judas Tadeu pelo Anima, por 320 milhões de reais, aprovada em junho. “Em tecnologia da informação também há um movimento fortíssimo de compra, assim como no setor de alimentos. Mas todas as áreas sofrem a perspectiva de redução de consumo”, diz Motta, da KPMG. Os grupos de TI e de internet registraram o maior número de operações de fusão e aquisição no Brasil em 2014. Foram 123 transações em TI e 91 em internet, muitas delas com companhias de pequeno porte.

A decisão de comprar ou se unir a outra companhia tem como principais objetivos o aumento da participação no mercado, a diversificação das operações da empresa ou a incorporação de um fornecedor. No caso da união do Banco do Brasil com a Cielo para a criação de uma joint venture dedicada à gestão dos cartões de crédito e de débito, aprovada pelo Cade em dezembro de 2014, as empresas visaram diversificar as atividades da operadora e reduzir custos da estrutura do banco. A aquisição da distribuidora de combustíveis Latina pela Raízen (uma joint venture entre o Grupo Cosan e a Shell), em abril do ano passado, teve como meta ampliar a presença dos produtos da Shell na Região Sul do Brasil. As carteiras de investimento do Programa de Aceleração do Crescimento, da Petrobras e dos eventos esportivos tiveram um papel importante na atração de investidores para participação nas operações.

Com a demanda interna brasileira acomodada por causa da pressão inflacionária e da possibilidade de redução da renda, avalia Lima, o investidor passa a estudar a capacidade de exportação futura antes de se estabelecer no País. Para atrair mais investidores, independentemente do período de crise, o Brasil precisa focar em uma tributação menos complexa, na qualificação da mão de obra e nos investimentos em infraestrutura logística, afirma Eric Waidergorn, diretor da UHY Moreira. Um levantamento da consultoria constatou que o País tem uma das menores taxas de imposto sobre ganho de capital do mundo, de 14,5%, diante de 28,6% na média dos países do G-7. Mas o importante atrativo é parcialmente neutralizado pelo custo dos tributos internos.

O capital estrangeiro teve peso significativo nas operações de fusão e aquisição realizadas em 2014, com 399 transações, ou 47% do total, segundo a KPMG, enquanto em 2013 essa participação foi de 40%. De acordo com a Conferência das Nações Unidas sobre Comércio e Desenvolvimento, o Brasil deve continuar a ser o quinto maior destino de investimento direto de empresas transnacionais até 2016. Em 2014, recebeu 62 bilhões de dólares, valor que reúne os recursos aplicados por investidores em ações representativas de 10% ou mais do capital de uma empresa. O patamar é constante desde 2011.

Os empréstimos realizados pelas matrizes estrangeiras para as suas filiais no Brasil não necessariamente são revertidos em investimentos. “Nos últimos anos, o nível do investimento direto estrangeiro se manteve, mas há um aumento da participação dos empréstimos internos das companhias transnacionais, historicamente de 13%, mas hoje na casa dos 35%”, diz Lima.

Portal voltado principalmente para Surubim & Região, por meio de notícias e opiniões. Mas também direcionado para assuntos relevantes no restante do Brasil e do mundo em geral.